「節約しなきゃ」

これは周りの友人が口を揃えて使う言葉です。しかし、日常生活の節約以外にも有効な方法があるのです。それは節税です。

税金は会社がやってくれているからとなかなか気にしない部分ですが、実はちょっとした知識を知っているだけで節税可能なのです。

節税対策については、個人事業主はもちろん、会社員(サラリーマン)でも知っておいた方がいいですよ。(後半で個人事業主向けの節税方法も紹介します)

節税対策のおすすめ>>SBI証券で個人型確定拠出年金(iDeCo)を申し込む作業とかかる時間、注文した投資信託まとめ

ふるさと納税もおすすめ

>>【ポイント還元率8倍】ふるさと納税は楽天が超お得!12月末までなので、お早めに(無料でポイントを貯める方法も紹介)

ヤバい。楽天経由でふるさと納税を申し込むと、ほとんどの返礼品で楽天ポイント還元率がいつもの4倍になることに気づいてしまった…

節税メリットに加え、1万円の寄付&返礼品ゲットで400ポイントつくぞ。今年は、すべて楽天を経由することも辞さない。 pic.twitter.com/FsH5DYkkXq— タクスズキ@プロブロガー (@TwinTKchan) 2017年11月30日

自己負担2000円と言われるふるさと納税が楽天ポイントで回収できるのです お金持ちの人はたくさん納税できるからポイント分も利益になってゆく… https://t.co/e58kamhrs8

— ねここ (@manemane5656) 2017年11月30日

というわけで、これらが手軽にできる所得税対策です。

なお、確定申告の書類づくりは、クラウド会計ソフト「freee」を使うといいです。これ、使ってますが、素人がこれをもってないと話になりません。

参照:freeeのチャットがヤバい!個人事業主が確定申告の書類作成するならこれでしょ

なので、確定申告について何もわかってない方は、使っておくといいです。

やっぱチャットって便利。 ➡ freeeのチャットがヤバい!個人事業主が確定申告の書類作成するならこれでしょ http://t.co/0EZmaxKVv7 pic.twitter.com/QAzeqvv7Te

— タクスズキ@プロブロガー (@TwinTKchan) 2015年2月11日

具体的な節税対策を知る

では他の紹介も詳しく紹介していきます。

なお、これから紹介する節税対策(税金対策)は、「大増税に負けない! 節税以前の税金で得する常識」という本を参考にします。

スポンサーリンク

課税の基礎知識

まず、知っておきたいのが税金の決まり方。これは、所得税を元に決められるのです。ちなみに、所得税の計算方法はこちら。

①所得税 = ②収入(1月1日〜12月末) – ③毎月控除される金額 – ④年末調整で控除される金額

③は、給与所得控除、基礎控除、社会保険料控除、配偶者控除、扶養控除などが該当します。

④に該当するのは、生命保険料控除、地震保険料控除など。

これらを収入から引いて残った金額が課税の対象になるのです。

スポンサーリンク

年末調整と確定申告

では次にサラリーマンが節税できるパターンを紹介していきます。以下のように分類できます。

・副業をしてない場合

>年末調整で控除申請し節税

>住宅ローンなど年末調整で控除にならない項目を確定申告で控除対象にして節税

・副業をしている場合(個人事業主の場合も同様)

>副業で経費などを計上して所得を減らし節税(節度のある範囲で)

では、まず年末調整を利用して節税するパターンを説明していきます。

年末調整では控除を利用する

年末調整とは、正しく税金を決めるために会社側が年末に最終的な納税額の調整をしてくれるもの。

会社員であれば、税金への意識が低いと思いますが、毎月きっちりと給料から税金が引かれているんですよ。(事前に引かれていることを源泉徴収といいます)

このように、会社側に引いてもらってざっくりとした税金は決まるんですが、先ほども紹介したように控除を利用すれば、そこからまた所得を減らすことができるんですよ。

つまり、所得から計算される税金を減らせるのです。その際に使える控除は以下の通り。

・基礎控除

・生命保険料控除

・配偶者控除

・配偶者特別控除

・社会保険料控除

・地震保険料控除

・扶養控除

・勤労学生控除

・障害者控除

・寡婦、寡夫控除

・小規模企業共済等掛金控除

・住宅借入金等特別控除(2年目以降)

なので、「会社員としての税金」はこの控除を使って減らせるのです。

確定申告をすれば払いすぎた税金が戻ってくる

また、副業をしていなくても確定申告でいろんな控除を利用すれば還付金を受け取れるんですよ。

ちなみに、還付金とは、納め過ぎた税金を還元する仕組み。確定申告を行うことによって、納め過ぎたお金を取り戻すことができるのです。

ということで、その際に使える控除、節税方法を紹介していきます。

節税対策その1「住宅ローン減税で所得税がトントンに」

まず1つが住宅ローン減税。

これは、10年以上のローンを組めば受けられる税金の軽減措置です。年間上限20万円の控除が10年間続きます。

ですので、年間の所得税が20万円以内の人にとっては所得税が実質0になるのです。(税金がかからなくなるということ)

節税対策その2「省エネ・耐震住宅でさらにお得」

耐震性や省エネ住宅の場合、減税上限額が上がります。所管の行政庁の認定を受けた「認定省エネ住宅」ですと、年額で30万円が10年間控除されます。

他にも、住宅に関しては減税の余地がありますので、詳しくは本書で確認してみてください。

節税対策その3「医療費控除は家族の分もまとめて」

年間の医療費控除が10万円を超えたら、超えた分の金額を所得から控除する事ができます。

例えば、年間の医療費が20万円なら、医療費控除額は10万円になります。

医療費には、入院以外でも通院のための交通費や薬局での薬、包帯代、ドラッグストアでの医薬品代(例外あり)も含まれます。この際、領収書、レシートを必ずもらってくださいね。

なお、本人が病気をしなくても家族全員の医療費の合計が10万円を超えれば、還付を受ける事ができます。

家族の定義

なお、「家族」の定義・範囲ですが、これは「生計一親族」とされています。これは財布を共にして生活している場合で、扶養していなくても同居していなくてもいいそうです。

例えば、一人暮らしの弟(大学生など、収入が少ない)に仕送りをしている場合、弟の家計を支えているわけですから、これは「整形同一」としてみなされます。

なので、弟の医療費も計上できるのです。

このように、意外と知られていない方法でも節税はできるのです。

あと、最近だとセルフメディケーション税制も始まったので、こちらもチェックしておきましょう。(従来の医療費控除との併用はできない)

参照:No.1131 セルフメディケーション税制と従来の医療費控除との選択適用|所得税|国税庁

節税対策その4「離れて暮らす親で扶養控除に」

離れて暮らす親に仕送りをしているのであれば、扶養控除が使えます。こちらも「生計一親族」の原則が適用されます。

なので、20歳の大学生の弟に仕送りしているならば、その分の控除も受けられます。

なお、金額は年齢によって異なるので以下を参考にしてください。

16~18歳:38万円

19~22歳:63万円

23~69歳:38万円

70歳以上:48万円

節税対策その5「会社員が年度の途中で退職した場合」

年度の途中で退職した人は、源泉徴収された税金を確定申告によって返してもらえることもあります。

冒頭で税金は1月1日〜12月末の収入から控除を引いた所得で決まると書きましたが、6月で退職しその後12月末まで収入がない場合にそれが適用されることがあります。

通常、退職時点では次の勤め先などで税金計算で使うために源泉徴収票が渡されます。これをもとにその年の税金を決めるわけですね。

なお、転職する場合は源泉徴収表を転職先に渡して前職と次の職場の合算で税金を決めることになります。いずれにせよ、職場を変える際は源泉徴収表を無くさないようにしましょう。

節税対策6「ふるさと納税」

最近話題のふるさと納税ですね。これも確定申告によって払いすぎた税金が戻ってきます。

なお、戻ってくる理由は「ふるさと納税が寄付金控除に該当するから」です。それによって、課税対象となる金額からふるさと納税分を引くことができるんですね。

こうしたこともあり、僕は去年8万円ほど使いました。その際は、焼酎セット、トマト、財布などを注文しましたね。特にお酒好きにとっては、かなりよかったです。

節税対策その7「会社員の副業での経費」

副業を自宅で行う場合、家賃や光熱費の一部を経費として節税する事ができます。

こちらがわかりやすいので興味のある方はご覧下さい。

副業では、何が”経費”として認められる? 知っておきたい税金対策基礎知識

副業をして確定申告する場合

節税対策8「副業での経費を計上」

これ、副業OKの会社に勤めている方々の間では有名な話なんですが、副業で赤字(「収入 – 経費」がマイナス)になった時、確定申告をすればその赤字分のお金を、本業の所得と相殺することができるんです。

本業所得 – 副業の赤字→トータルの所得が低くなる(かかる税金が安くなる)

所得税が節税できるんですね。

だから、副業で収入は低くても、パソコン購入、セミナー参加などで経費がかかって赤字ならば、所得税が還付されることもあるのです。

会社に副業がバレないために

なお、このような副業による節税は、副業OKの会社なら堂々とできますが、副業に対してグレー、副業禁止の会社なら難しいです。

あと、確定申告をすると会社にバレることもあることは知っておくべきです。

住民税が多くてバレる

なお、会社に副業がバレるのは「住民税」が原因です。

住民税は、前年の所得(本業+副業)で決まるわけですが、それが周りの同じ所得の同僚に比べて高いと、社内の税金を見ている担当者は不思議に思うわけです。

なぜ、同じ所得で住民税が異なるんだろう?と。

そこで、「あ、副業してるのか」と気付くんですね。

住民税は「普通徴収」を選択

こうしたことを避けるには、確定申告である処理をしておく必要があります。それが、「税金の普通徴収」を選ぶこと。

これは、「住民税は自分で納めます」「会社の分は会社に天引きしてもらいます、副業分の税金は自分で払います。つまり、それぞれ分けます」ということなのです。

こうすれば、副業は会社にバレませんので覚えておきましょう。

青色申告か白色申告か

なお、会社員が確定申告をする際に悩むのが青色か白色かという問題。

控除金額を考えるのなら、圧倒的に青色の条件がいいので、そっちを選びたくなりますが、青色深刻には条件があるんですよ。

ちなみに、白色申告の控除額は10万円、青色は65万円です。

本業分を青色申告は無理

まず、所得の種類によって青色申告できるかが変わってきます。

「事業所得」「不動産所得」「山林所得」のいずれかであれば青色申告でいけます。

こうして書くと難しそうに思えますが、ほとんどの副業サラリーマンは「事業所得」を得ていることが多いです。ここには、副業で受けた仕事、自分でやっているネットビジネスなどが該当します。

ちなみに、サラリーマン(本業)は給与所得なので青色申告はできません。

青色は書類がめんどい

こうした事業のタイプによる壁を乗り越えたら、次は書類の壁を乗り越える必要があります。

簡単に大ざっぱに言うと、青色申告は白色申告よりも複雑な書類を用意しなければいけないのです。こうしたことがあったので、初めての確定申告で僕は白色申告でした。

しかし、今になって思うと本当にもったいないことをしたなと思います。だって、freeeという会計ソフトを使えば簡単に青色申告に必要な書類が作れてしまうんですから。

無料で簡単に書類作成

以下の記事にまとめているように、freeeはすごいです。

参照:会計ソフト「freee」を使った3回目の確定申告(青色)で気づいた注意点5つ @埼玉県の越谷税務署

参照:請求書の書き方を知らなかったけどfreeeのテンプレートのおかげで簡単に作成できました

これがあれば、簡単に青色申告ができ、65万円の控除を受けられるわけですよ。

freeeは自動で経費の項目を登録してくれる

ちなみに、freeeを使ってやることは「お金の入出金がある銀行口座の登録」&「副業に関する事業のお金のやりとりのチェック」だけです。

経費の項目(交際費、交通費)などの振り分けは自動でやってもらえます。これは非常に便利です。なので、副業している会社員は「freee」を使うといいですよ。

しかも、1年分のデータ登録であれば無料で使えます。

freeeは有料版の方が便利

とは言っても、僕は有料版を使っています。その理由は、年度をまたいで使えるからです。

無料版だと1年しか使えませんから、次の年は別のクラウド会計ソフトを使わなければならないんですよ。そうなると、新しく登録する項目が出てきますし、データもためておくことができません。

これはすごく不便です。その場しのぎで無料版を使っても、次の年はまた確定申告で苦労することになるのです。

そうならないためには、有料版を使った方がいいのです。

freeeはすごくコスパが良い

実際、僕はもうfreeeの有料版から抜け出せなくなりました。

非常に安い金額であれだけの機能を使わせてもらえるのは、非常に助かります。なので、何年も副業を続けて確定申告をしていくならfreeeの有料版を使った方がいいですよ。

青色申告ならこちら>>全自動のクラウド会計ソフト「freee」のサイト

![]()

※デビットカードを決算で使う場合、取引先が表示されず、金額だけが履歴に残るので、注意。極力、クレジットカードで事業に関する取引をしましょう。

参照:学生や若い人におすすめなクレジットカードを厳選してみた 【初めて持つ人向け】

個人事業主が節税する場合

なお、サラリーマンの副業でなく、個人事業主が本業で確定申告をする場合、いろんな節税方法があります。

その1つに経費の計上があります。本業で使うもの購入分を経費にするんですね。

僕の場合だと、ブログで紹介した商品の購入費用、地方取材時の交通費などが該当します。

何を経費にしていいかわからないけど、節税したいなら

あとは、ブログの広告費、Facebook、Twitterでの広告出稿費も経費にできますね。

このように、節税する方法はいろいろあるので、その辺はプロである税理士さんに相談するといいですよ。そうすれば、払う税金を減らすことができるので。

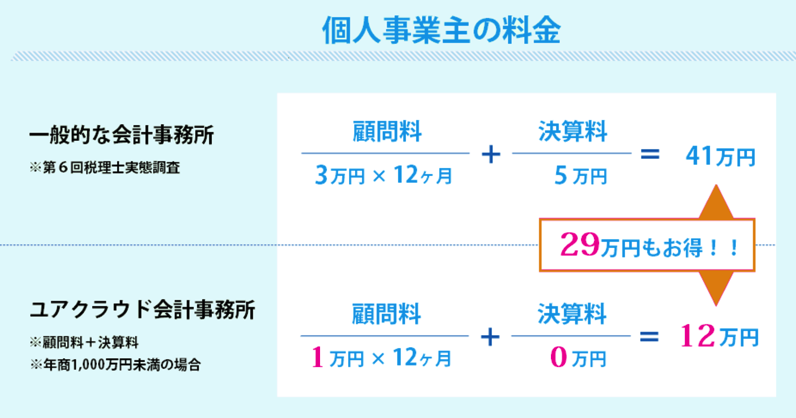

なお、税理士さんを頼る際、顧問報酬をピンハネされることもあるようで、無知をいいことに高い報酬を支払わされている人もいるようなんですよ。

70%のユーザーが得してる

そうしたことを防ぐには「税理士ドットコム」を使うといいです。このサイトからを使って、約70%のユーザーが顧問報酬の引き下げに成功しているんですよ。

なので、適切な料金で税理士さんに節税アドバイスをもらうためにもこのサイトから問い合わせてみてください。

>>【評判】税理士紹介サイト「ビスカス」で税理士さんを見つけて契約!その流れを紹介します

>>【評判あり】税理士ドットコムで契約した税理士さんと契約解除した!相談料金の相場なども書いておくよ

僕も税理士ドットコムから税理士さんを見つけました

僕は税理士ドットコムで見つけた税理士さんに今、確定申告など税金周りの処理をお願いしています。

お願いしているのは、ユアクラウド会計事務所というところで、なんと月額1万円から処理をお願いできるんですよ。

1万円の場合、「自分で帳簿をつけて、わからないことがある時にチェックを受ける」という感じです。

これは面倒だと思ったので、僕は2万円のプランで帳簿づけを税理士さんにお願いしています。

freeeの作業をしなくてよくなったのは、かなり楽

このように、プロに税金周りの作業をお願いすることで、かなり楽になったし、本業にも集中できるようになりました。

これまでは、自分で帳簿をつけて確定申告の時期(2~3月)に、慌てて丸一日をつぶして消耗していたんですが、それがなくなるわけです。

僕の場合だと、定期的にレシートを送付して帳簿付けしてもらってます。

こうしたメリットがあるので、僕は税理士さんには絶対にお願いした方がいいとわかりました。

節税分などを考えたら、顧問料をチャラにできる

あと、税理士さんに作業をお願いすることで、知らなかった節税を教えてもらえます。

僕は小規模企業共済に加えて、確定拠出年金でどれくらい積み立てればいいか教えてもらえました。

一応、「調べるのが面倒」で終わらせとくともったいないリストを挙げておきます。

・小規模企業共済

・ふるさと納税

・税理士さんへの依頼

・ブログで稼ぐ、アフィリエイト

・電子書籍、note販売

・サロン

・ソーシャルレンディング参考になれば幸いです。

— タクスズキ@プロブロガー (@TwinTKchan) 2017年3月24日

このように、プロのアドバイスを聞くことで節税できるわけですね。

freeeの帳簿付けに費やしていた時間でいくら稼げる?

また、苦手な帳簿付けに費やしていた時間を、これからは本業に費やせるわけです。こうしたことを考えると、顧問料を余裕でペイできると思ったんですよね。

なので、もっと本業に集中したい方は税理士ドットコムを使ってみてください。

>>税理士への相談料金の相場はいくらか?おすすめの紹介センター(会社)もまとめとく

【必読】確定申告で注意しないと大変な事に

これから紹介する事は非常に重要な事なので、目を通しておいて下さい。確定申告の前に増加するのが「税務調査関連」の相談です。税務調査関連の相談と言っても、広義なので、まずは税務調査の説明をします。

「税務調査」とは、主に税務署が納税者(法人や個人など)の申告内容を帳簿等の資料で確認し、調べることです。その上で誤りがあれば、修正等を求めることが出来る、一連の調査です。

話を聞いたことがあると思いますが、税務調査自体は、「まじめに」、「毎年」、「きちんと」申告していれば縁が無いというものではありません。

税務署職員の人員さえ足りていれば、全申告者に毎年申告内容の調査を

「税務署職員の人員さえ足りていれば、全申告者に毎年申告内容の調査を行うべき」というスタンスです。ただ、そんな人員も予算も時間も税務署側に存在しないので、調査の必要性が高いところから調査が実施され、頻繁な所でも数年に1回という程度行われているのが実情です。

その上で、個人(事業主)の方々が勘違いしがちなのが、「自分たちは個人で規模が小さいから来ない」と判断することです。特に多いのが、自身で確定申告を実施していて、前年も、その前の年も、申告書を提出して、特に何も言われなかったから、大丈夫だろう、と思っていることです。

申告時に何も言われていないかどうかは関係ない

そもそも、税務調査自体は、「申告内容」を調査するものなので、申告時に何も言われていないかどうかは、はっきり言って関係ありません。後日になってから、問題があるか無いかを調査するものなのです。

特に、何かしらの不正等を行っていた場合は、税務署側はその確たる証拠を持ってきているケースが大半なので、調査タイミングでひっくり返すのは、ほぼ不可能です。

調査でこてんぱんにやられた個人(事業主)の方々が口を揃えて言うのは、「こんなに酷いなら、毎年きちんとやっておけば良かった」「税理士さんへの費用を渋らずに、きちんと付き合っておけば良かった」という内容ばかりです。

税理士を頼りにして確実な申告を

きちんと申告していたつもりでも、税も法律ですので、税務調査は税法の解釈の場です。税務署の調査官と、そうでない一般の個人の方を比較すると、どちらが税法に精通しているかは言うまでもありません。

そういったときに、盾となり得るのは、代理人になることができる税理士以外に存在しません。事業規模が小さいからといって、あまり疎かにせず、税理士が有益ということは知っておきましょう。後で後悔しないためにも重要です。

なお、これまでの文章を読んで不安になってきた方は、「税理士ドットコム」を使っておきましょう。

>>【評判あり】税理士ドットコムで契約した税理士さんと契約解除した!相談料金の相場なども書いておくよ

>>【評判、口コミ】ビジネスローン「LENDY」の融資額、金利、審査待ちの時間まとめ

小規模企業共済は必須

あと、個人事業主であれば、「小規模企業共済」も節税の手段として使っておくといいです。

参照:【節税】小規模企業共済の加入手続きと必要書類、資格、メリットなどをまとめたよ

これは個人事業主、中小企業経営者の退職金と言われていて、お金を積み立てながら、節税できます。(積み立てたお金が全て控除対象になるのです)

こうしたメリットに気づき、僕は毎月の積立金(掛け金)を最大の7万円にしています。これはやらないと損なレベルなので、やった方がいいですよ。

なお、これはサラリーマンだと副業で会社を経営していても加入できません。

確定拠出年金も節税として有効

あとは、確定拠出年金も節税に効くそうなので、今年度から始めました。

参照:フリーランス(自営業)が老後の資産を築くには個人型確定拠出年金がおすすめ

その際は、SBI証券を利用しました。(商品も豊富で、ネット証券の中ではサイトも使いやすくておすすめ)

参照:【500円から始められる】SBI証券でバランス型投資信託の1万円積立を申し込んだ!その方法と実績まとめ

参照:SBI証券で個人型確定拠出年金(iDeCo)を申し込む作業とかかる時間、注文した投資信託まとめ

セーフティーネット共済はやらなくてもいい

あと、節税方法としては、セーフティ共済がありますが、自分の場合、これは不要と判断しました。

それも、税理士さんに「やったほうがいいのでしょうか?(お得なのでしょうか?)」と質問して判断できました。

経営セーフティ共済につきましては、ご認識、ご懸念の通り、節税の観点からは利益(税金)の先送り的な側面が強くなります。

そのため、売掛金の貸倒れリスクはなく、節税の観点からも、今後も継続的な利益の発生が見込まれる等から先送りのメリットがあまりないようでしたら、確定拠出年金、小規模企業共済等のみでもよろしいかと思われます。

なので、これは必要な人だけが使うようにしましょう。

保険で節税する方法もある

あと、明治安田生命「じぶんの積立」という保険を使うと、5年の間、節税できて、5年後に元本がかえってくるという方法もあります。

この節税できる商品、すごすぎ。5年積み立てたら元本が返ってきて、積立金は控除対象↓

5年間の払込終了直後に解約すると、

積立額:1万円/月

年間 :12万円

生命保険控除:4万円→所得税節税額:40,000 x 33% =13,200円 https://t.co/190661HGh4

— タクスズキ@プロブロガー (@TwinTKchan) 2017年7月14日

ただし、税理士さん曰く「生命保険料控除には上限(40,000円)がございますので、多大な節税効果は期待できない」とのこと。

なので、こういうのがあるんだな程度に考えておきましょう。

>>銀行カードローンの注意点とリスク、甘い審査に通らない時の対策、過払い金の請求方法

株式(投資)による配当控除もある

あと、配当控除があることも最近知りました。

配当控除とは、株式などを持っている人が配当金を受け取ったときに適用される控除です。

ほかの所得と一緒に確定申告をすることが必要ですが、扶養控除や医療費控除などの「所得控除」とは異なる。

一定の方法で計算した金額を税金から直接差し引くことができる「税額控除」に該当します。

参照:個人事業主の節税手段の一つ! 配当控除とは? | マルナゲ

なので、この機会に投資・運用に目を向けても良いかもしれないですね。

>>【実績】資産運用の初心者としておすすめされてる投資信託(銘柄)が本当にいいのか検証してみる

>>おすすめされてた積立可能なインデックスファンドを購入!実績と利回りも公開していきます

>>【運用実績】楽天証券のロボアド「楽ラップ」の評判は?!手数料や積立などの機能、口コミと共に評価してみた

>>【評価と実績あり】マネックス証券のロボアド「マネラップ(MSV LIFE)」の口座開設方法、デメリット、積立についてまとめたよ

>>【運用実績】松井証券「投信工房」の評価!メリット・デメリットや、リバランス、NISA口座などについても書いておく

会社員が個人でできる節税対策を

いろいろ紹介してきましたが、節税がそんなに面倒でない事がわかったと思います。その他の税金に関する知識は紹介した本に詰め込まれていますので、興味を持った方は読んでみましょう。

なお、会社員が副業を行っている場合は収入に応じて確定申告をする必要がありますから、無料で利用できる会計ソフト「freee」を使っておくことをオススメします。

これらによって、口座から自動同期して副業の収支を入力することができますので。帳簿付けが面倒な会社員にとっては、有益なものになりますよ。

最適な税理士さんを探す>>税理士ドットコムのサイトへ

![]()

青色申告にするなら>>「freee」のサイトへ![]()