フリーランス(自営業)として働いていると、心配されるのが老後のお金について。

先日も祖母から「会社員みたいに年金が手厚くないんだから、貯めておきなよ」とアドバイスをもらったばかりです。

自営業であれば、定年がないので死ぬまでブログを書き続ければいいと思っているのですが、備えは充実させておきたいところ。

そこで、どんな手段で老後の資産を築こうか考えていた所、見つけたのが「個人が確定拠出年金」というもの。

iDeCoがわかる名著

名著『金融機関がぜったい教えたくない 年利15%でふやす資産運用術』を読んで気づいたのですが、これが素晴らしすぎる制度なんです。

フリーランスとして使い倒さない手はないので、紹介してみます。なお、確定拠出年金のメリットは以下の2つ。

①税制優遇で収入アップと同等の効果が

②資産運用のランニングコストが通常より安くなる

それでは、2つのメリットと確定拠出年金の概要について説明していきます。

スポンサーリンク

年金に不安を感じる自営業者を救う年金システム

確定拠出年金とは、老後の蓄えとなる年金を充実させるために用意された私的年金です。

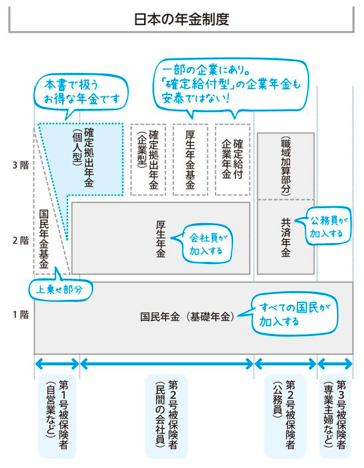

一般的に、年金の充実度は自営業者と会社員によって異なります。(図を参照。左上に注目)

会社員であれば、国民年金に加え、厚生年金にも加入することができ、自営業よりも手厚く老後の資産を築けます。

スポンサーリンク

将来の資産をつくれる

さらに、企業によっては独自の年金制度もあり、知らぬうちに老後の蓄えがたまっていきます。

しかし、自営業であれば、デフォルトで加入する年金は国民年金しかありませんから、老後の蓄えを不安に感じてしまいます。

そうした不安を解消するために使えるのが個人型確定拠出年金なんですね。

>>【100円から楽天ポイントでOK】楽天証券のバランス型投資信託「楽天資産形成ファンド」を10万円一括購入してみたので作業まとめとく

国民年金に関する記事

>>自営業者(フリーランス)なら国民年金はもちろん、付加年金も払ったほうが得だよ

>>退職して独立したら解約を!確定拠出年金の自動移管を防いで脱退一時金を受け取る方法

>>フリーランス、個人事業主は国民年金保険料を前納しよう!最大1万5千円もお得に!

個人型確定拠出年金「お金を預けて資産運用してもらって資産を増やす」

では概要はどんな感じなのか、本書にて説明されています。

①どんな制度?

加入者が毎月掛け金を支払って、預金や保険、投資信託などで運用する制度。運用しだいで受け取る金額は変わる。

受給開始は60~70歳の間で選択。

②誰が入れる?

勤務先に企業年金制度(確定給付企業年金・厚生年金基金など)、企業型確定拠出年金のない会社員。

自営業やフリーランスなどの第一号被保険者。

③掛け金の額は?

会社員は、月額5000円から2万3000円(年間27万6000円)まで。自営業者は、月額5000円から6万8000円(年間81万6000円)まで。

④留意点は?

60歳まで引き出せない。商品の中には元本割れする可能性があるものも

注意したいのは、積み立てたお金が必ず受け取れるわけではないということです。

>>【初心者向け】投資信託の選び方と賢い買い方(SBI、楽天証券がおすすめ)

変動性商品の場合、元本保証はないが、、

確定拠出年金は、投資と同じで、積み立てたお金を外部機関に運用してもらうのです。

なので運用成績によっては、受け取るお金が元本(積み立てたお金、掛け金)以下になることだってあります。

もちろん、その逆で運用がうまくいけば、元本以上のお金を受け取ることもできます。

>>【100円から始められる】SBI証券でバランス型投資信託の1万円積立を申し込んだ!その方法まとめ

60歳まで受け取れないのがネック

さらに、気をつけたいのが60歳にならないとお金を受け取れないということ。

デメリットは、原則60歳まで引き出すことができないという“〝縛り”〟でしょう。

60歳まで引き出せないので、たとえば教育資金や住宅資金に個人型DCで貯めたお金を使うことを考えている人には向きません。

こうしたデメリットはありますが、老後の資産を築く上ではぜひとも活用したい制度なのです。

その理由は「税制優遇」があまりにも大きなメリットだから。

>>【比較】つみたてNISAは楽天証券とSBI証券どちらがおすすめ?「夏から楽天ポイントでの積立開始!」などを考慮し判断

[追記]もしも、60歳の前に死んでしまったら

「税制上のメリット」を説明する前に、気になっていたことを調べたので、そちらを追記しておきます。(大事なことなので)

それは、60歳の前に自分が死んでしまったら、拠出していたお金はどうなるの?受け取れないの?というもの。

これ、家族など、養っている人たち(遺族)がいれば、その人たちにお金がいくようです。(難しく言うと、「確定拠出年金制度の給付の、死亡一時金」)

>>【国内株】SBI証券の投資信託ランキング上位のファンドを買ってみた(実績も公開)

死亡一時金の支給要件

この制度を使う場合、お金を拠出していた人は、あらかじめ配偶者、子、父母、孫、祖父母または兄弟姉妹の中から死亡一時金の受取人を指定しておけます。

この指定がない場合には、以下の順位で受取人となります。

1. 配偶者(死亡の当時、事実上婚姻関係と同様の事情にあった者を含む。)

2. 子、父母、孫、祖父母および兄弟姉妹であって、死亡の当時、主としてその収入によって生計を維持していた者

3. 2の者のほか、死亡の当時、主としてその収入によって生計を維持していた親族

4. 子、父母、孫、祖父母および兄弟姉妹であって、2に該当しない者

参照:給付金をお受け取りになる方 | 日本インベスター・ソリューション・アンド・テクノロジー株式会社

自分が60歳の前に死んでも、家族や兄弟などにお金を渡すことができるんですね。

これを知ってから、僕はiDeCoを始めようと思ったのでした。

>>【比較】SBI証券と楽天証券、初心者にはどちらがおすすめ?←投資信託、株を買ってる人間が答えてみる

税制優遇がスゴくて「年間30%のリターン」に相当

ということで、税制上のメリットの話に入ります。(詳しくは、『金融機関がぜったい教えたくない 年利15%でふやす資産運用』をどうぞ)

確定拠出年金の素晴らしいところは、支払った掛け金すべてを自分の所得(収入から経費を引いた金額)から差し引けるところです。

>>まだデフレなので、確定拠出年金は「元本確保型の定期預金」にして節税メリットを享受するという手段もアリ

毎月の掛け金で税負担が減る

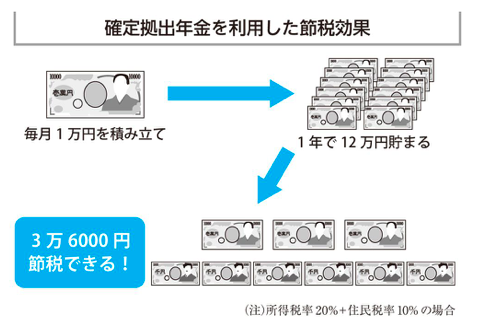

たとえば個人型DCに加入し、毎月1万円の掛け金を支払うと、年間で支払う掛け金の合計額は12万円になりますね。

ところが、この12万円はその年の所得から差し引けるので、仮に所得税率が20%(課税所得330万円超695万円以下の場合)の人なら、住民税(10%)と合わせると税金が3万6000円も安くなります(次の図)。

所得税は年末調整や確定申告により還付されますし、翌年の住民税負担も少なくなるからです。

>>【100円から楽天ポイントでOK】楽天証券のバランス型投資信託「楽天資産形成ファンド」を10万円一括購入してみたので作業まとめとく

今時、年間30%リターンの投資はない

12万円貯められて、3万6000円の税金が安くなるわけですから、「年間で30%リターンを得られた!」ということになります。

今どき30%のリターンが確実に得られる金融商品などというものはこの世に存在しません。

「節税分だけ確実に儲かる」ことを考えれば、「この制度を活用しない手はない」ということがすぐおわかりいただけるのではないでしょうか。

しかも、積み立てた金額はすべて将来の自分の老後資金に充てられるわけですから、お得なのは明らかです。

>>投資の平均利回り(株式、不動産、FX)、その計算方法まとめ

税制優遇がすごい

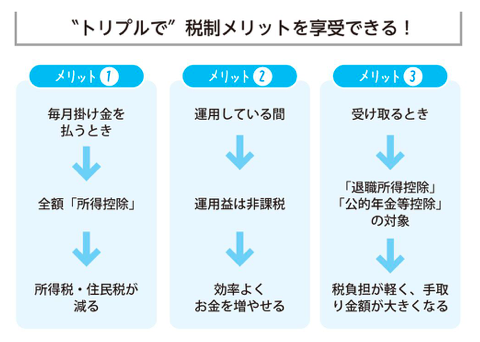

さらに、「毎月の掛け金を払うとき」だけでなく、

「運用している間」「受け取るとき」にも税制上の優遇措置がついていて“〝トリプル”〟でお得な制度設計になっているのです。

確定申告をする自営業者、フリーランスならわかると思いますが、税金は「所得」で決まります。

なので、なるべく所得を抑えるためにできる限り経費を計上しておきたいところ。

その経費として、確定拠出年金への掛け金が認められるのです。

これによって節税でき、本書で説明されているように、「年間で30%のリターン」も可能になるわけです。

>>100円投資のメリット・デメリット(SBI、楽天証券の投資信託で可能)

得られるお金に加えて節約したお金に着目するのが重要

一般的に、得られるお金ばかりが注目されますが、節約できたお金に注目することも大事です。

例えば、年間で支出を100万円抑えられたら、年間で100万円の収入を得られたのと同等です。

確定拠出年金を使えば、節税によって年収アップと同じ効果が得られるんですね。

簡単に手元のお金を増やせる

それに加えて、老後の資産を築けるなんて素晴らしい仕組みですよね。

もちろん、前述したデメリットもあるのですが、老後の資産を築く方法に乏しい自営業者であれば、活用したい制度です。

さらに、通常の資産運用よりも安いランニングコストで資産を築けるというメリットもあるんです。

確定拠出年金向けの投資信託なら運用コストが安くなる

確定拠出年金を利用する際は、専用の金融商品(投資信託)を利用するわけですが、その運用コストは通常の投資信託のものより安くなります。

DCの制度対象となる投資信託についても、購入時にかかる手数料(購入時手数料といいます)が無料で、保有中にかかる運用管理費用(信託報酬)が割安です。

さらに、解約時にかかる信託財産留保額がかからない商品も多数あります。

ちなみに、投資信託を利用する際は、商品を購入する際に発生する手数料と、運用を任せる際に発生する信託報酬という手数料がかかります。

参照:【投資信託】インデックスファンドから海外ETFへの具体的なリレー投資法 | 20代が個人で資産運用してみるブログ

個人型確定拠出年金(iDeCo)を使うことによって、こうした手数料も安く抑えられるので、非常にお得です。

確定拠出年金の始め方「金融機関で申し込みを」

では、これだけメリットの大きい個人型確定拠出年金。どうやって始めるの?という話ですが、金融機関(運営管理機関)で口座を開設する必要があります。

その金融機関は、都市銀行や地方銀行、信用金庫、証券会社、信託銀行、生命保険会社、損害保険会社など様々。

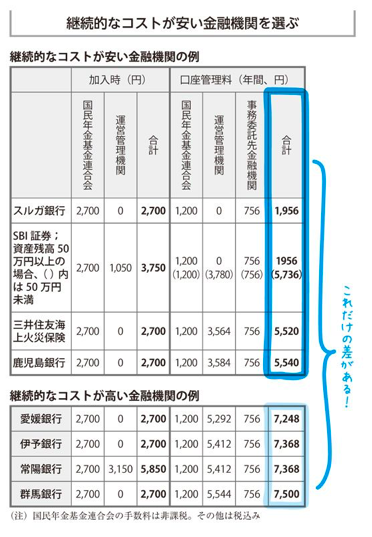

こうした金融機関を選ぶ際に気にしたいのが、コスト。上記のように、お金の運用を依頼するわけですから、その分の手数料が発生します。

SBI証券の手数料が安い

コストは金融機関によって大きく異なります。本書によると、スルガ銀行とSBI証券の手数料が安いようです。

>>【実績あり】SBI証券で個人型確定拠出年金(iDeCo)を申し込む作業とかかる時間、注文した投資信託まとめ

口座管理料は銀行や証券会社といった金融機関(運営管理機関)ごとに異なり、年2000円程度から年7500円程度まで幅広く、

高いところと安いところでは3・5倍以上の開きがあります。

その理由は、それぞれの金融機関が自由に手数料を設定できるためです。

次の図に「継続的なコストが安い金融機関」と「継続的なコストが高い金融機関」の例を載せました。

ご覧になるとわかるとおり、スルガ銀行とSBI証券(資産残高50万円以上の場合)の口座管理料の低さが際立っていますね

>>【初心者向け】投資信託の選び方と賢い買い方(SBI、楽天証券がおすすめ)

SBI証券でiDeCoはじめました

このように、金融機関によって払うお金が変わってしまうので、しっかり調べた上で確定拠出年金を利用したいですね。

僕が運用するとしたら、SBI証券を使いますね。ネットから簡単に管理できそうですので。←SBIで申し込みました。(毎月の掛け金は3万円にしてみました)

参照:SBI証券で個人型確定拠出年金(iDeCo)を申し込むまでの作業とかかる時間まとめ

SBIが運営管理機関手数料を完全無料化

あと、SBIは手数料がどんどん安くなっています。

SBI証券、iDeCo取扱い金融機関で初めて運営管理機関手数料を完全無料化

※ iDeCo加入者は、運営管理機関手数料以外に、国民年金基金連合会などに毎月税込167円の手数料が必要

表にすると、こんな感じ。

口座開設手数料

加入時・移換時 0円

運営管理機関変更時 0円

口座管理手数料(月額)

残高50万円以上 0円

残高50万円未満 0円

>>個人型確定拠出年金(iDeCo)の10のメリットを詳しく紹介します

商品数も他と比べて多い

あと、個人型確定拠出年金の商品数でもSBIは優れています。

すでに口座のあったカブドットコムで『個人型確定拠出年金iDeCoで選ぶべきこの7本!』に書いてあった商品を探したんですが、なかったんですよね。

「自分の身は自分で守れ」は年金もそうだよなと『個人型確定拠出年金iDeCoで選ぶべきこの7本! 50歳でも30歳でも3000万円つくれる35の法則』を読んで思った。若いうちから始めるメリットも書いてあり、わかりやすい本。https://t.co/jIVrScusGk pic.twitter.com/zUqihHMB9R

— タクスズキ@プロブロガー (@TwinTKchan) 2017年5月11日

そして、SBIで探したところ、いろんな商品を扱っていることがわかったのです。(これもSBIにした大きな決め手となりました)

iDeCoは投資信託(元本変動型)に

なお、iDecoには元本確保型( 定期預金、年金保険)と投資信託(元本変動型)がありますが、僕は投資信託がいいなと思っています。

その理由は、運用益に税金がかからないのと、せっかく私的年金で運用するのだからお金を増やしたいと思っているからです。

もちろん、元本割れのリスクもありますが、最悪、小規模企業共済の積立金などもありますしね。いいかなと。

参照:【節税】小規模企業共済の加入手続きと必要書類、資格、メリットなどをまとめたよ

なので、皆さんも自分にはどちらがいいかを判断してから、iDeCoを申し込みましょう。

本書で詳しい情報を得てから確定拠出年金を始めよう

ここまで、個人型確定拠出年金の概要とそのメリットをざっくり説明してきました。

素晴らしい制度なので今すぐ始めたくなりますが、確定拠出年金を有利に活用するなら、知らなければならないことが他にもたくさんあります。

今回は、その辺をはしょって概要を伝えましたが、本書には知るべき詳細情報が詳しく掲載されています。

なので、今回の説明で個人型確定拠出年金に興味を持った方は『金融機関がぜったい教えたくない 年利15%でふやす資産運用術』を読んで勉強してみてください。

参照:SBI証券で個人型確定拠出年金(iDeCo)を申し込む作業とかかる時間、注文した投資信託まとめ

ではまた!(提供:らふらく^^(@TwinTKchan))